推动企业国际化,资本市场构建支持体系!跨境上市创新拓宽融资通道,还有红筹回归举措

<{股票配资}>推动企业国际化,资本市场构建支持体系!跨境上市创新拓宽融资通道,还有红筹回归举措

在推动企业国际化进程中,资本市场通过制度创新、工具创新和生态构建,形成了多层次、多维度的支持体系。以下是基于最新政策与实践的创新举措及典型案例:

一、跨境上市机制创新:拓宽全球化融资通道

“A+H”双平台战略

功能定位:A股聚焦本土市场估值优势,H股吸引国际资本香港上市条件及流程,形成协同效应。例如宁德时代2025年港股IPO募资356亿港元,创港股年度纪录推动企业国际化,资本市场构建支持体系!跨境上市创新拓宽融资通道,还有红筹回归举措,吸引中东主权基金等国际投资者。

政策优化:港交所推出“科企专线”,允许生物科技、特专科技企业保密递表,降低数据跨境风险;内地简化H股上市审批流程,问询周期缩短至3个月。

红筹架构与SPV(特殊目的公司)

红筹回归:支持境外注册企业通过CDR(中国存托凭证)回归A股,如药明康德通过红筹架构实现“A+H”双融资,市值突破5000亿元。

离岸SPV:鼓励企业设立境外SPV整合全球资源,如三一重工通过卢森堡SPV收购德国普茨迈斯特,规避地缘政治风险。

SPAC(特殊目的收购公司)试点

新加坡、香港等地开放SPAC上市,允许未盈利科技企业通过与SPAC合并快速融资。例如,2025年福建企业“因立夫”通过SPAC登陆纳斯达克,融资效率提升40%。

二、跨境融资工具创新:满足多元化资金需求

熊猫债与绿色债券

熊猫债:境外机构在境内发行人民币债券,如沙特阿美2025年发行50亿元熊猫债,支持在华能源项目。

绿色债券:支持企业海外清洁能源投资,如宁德时代发行50亿美元绿色债券,利率较普通债低1.2个百分点。

可转债与可交换债

跨境可转债:允许境内企业发行境外可转债推动企业国际化,资本市场构建支持体系!跨境上市创新拓宽融资通道,还有红筹回归举措,如比亚迪2024年发行30亿欧元可转债,票面利率2.5%,资金用于欧洲工厂建设。

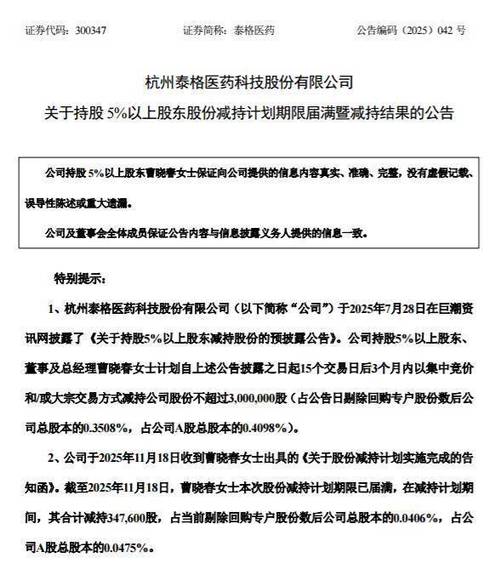

可交换债:大股东通过发行可交换债减持股份并融资,如美的集团通过该工具募集200亿港元,优化股权结构。

供应链金融创新

RWA(真实世界资产)通证化:香港家得宝平台将订单、应收账款上链,实现“资产变流动性”,中小制造企业融资周期从90天缩短至15天。

区块链跨境结算:中信银行“跨境银团+区块链”模式,实现中资企业海外并购资金实时追踪,降低汇率风险。

三、产业链跨境并购支持:强化全球资源配置

产业并购基金群

深圳设立2000亿元并购基金,重点支持集成电路、新能源等领域并购。例如,埃夫特通过国资基金收购德国CLOOS,补强焊接机器人技术短板。

福建推动“国资+民企”联合出海,如吉宏股份联合中东资本收购东南亚包装产能,实现“产能+渠道”双输出。

跨境换股与反向收购

允许A股公司通过换股收购境外资产,如中集集团以17亿元股权置换收购德国齐格勒,避免现金支付压力。

支持反向收购(RTO),如万丰奥威通过反向收购美国切入汽车焊装赛道。

跨境知识产权融资

上海自贸区试点“知识产权跨境质押”,如商汤科技以专利质押获汇丰银行10亿元贷款,支持海外研发中心建设。

四、金融科技赋能:破解国际化痛点

区块链存证与智能合约

中信银行“跨境链单”平台将提单、保单上链,实现贸易背景自动核验,单据处理效率提升70%。

香港金管局推出“贸易联动”平台,连接内地与香港银行,实现跨境信用证实时核验。

AI合规与风险预警

致同会计师事务所开发AI合规系统,自动筛查海外子公司财务数据,识别关联交易风险,降低企业违规概率。

深交所“创享荟”搭建跨境法律数据库,提供72国投资法规动态预警。

数字支付与清算网络

蚂蚁集团“+”连接全球40万商户,支持境内企业境外扫码收款,费率较传统SWIFT降低30%。

央行数字货币(e-CNY)试点境外港口结算,如宁波舟山港试点数字人民币跨境支付,单笔手续费降至0.1%。

五、区域合作与政策试点:构建开放生态

自贸区跨境金融创新

广东自贸区试点“跨境理财通2.0”,允许个人投资者直接配置港股、美股ETF,额度提升至500万元/年。

福建自贸区推出“台企跨境融资绿色通道”,台资企业赴大陆上市审批时间压缩至45天。

“一带一路”资本市场合作

上交所与阿斯塔纳国际交易所(AIX)共建“绿色科技板块”香港上市条件及流程,推动新能源技术跨境转移。

深交所联合伦交所设立“中英创新企业服务专区”,支持生物医药企业“反向路演”。

税收与外汇便利化

自贸区试点“跨境资金池”政策,允许企业境外子公司利润留存境外,年度汇回比例从50%提至80%。

香港与内地签署“避免双重征税”补充协议,股息预提税从10%降至5%。

六、ESG与可持续发展融资:提升国际认可度

ESG信息披露标准化

深交所发布《上市公司ESG信息披露指引》,要求披露海外供应链碳足迹,如宁德时代披露电池回收率超95%,获MSCI ESG评级A级。

香港联交所强制要求上市公司披露气候相关财务信息(TCFD),未达标企业面临停牌风险。

绿色金融产品创新

发行“碳中和债+海外项目”组合产品,如中广核发行50亿元碳中和债,资金用于英国 Point C核电项目。

推出“生物多样性债券”,如云南白药募资20亿元保护东南亚热带雨林,获世界银行绿色认证。

国际评级与认证

鼓励企业获取国际ESG评级(如),如隆基绿能获得“AA”评级,降低海外融资成本1.5个百分点。

推动国内认证机构互认,如中国质量认证中心(CQC)与DNV联合颁发碳中和证书,增强国际公信力。

总结:创新逻辑与未来方向

(注:以上内容综合自政策文件及公开案例,具体实施需以最新法规为准。)